|

潮水渐退,企服融资持续降温 | 23Q4企服投融资季报时间:2024-01-19

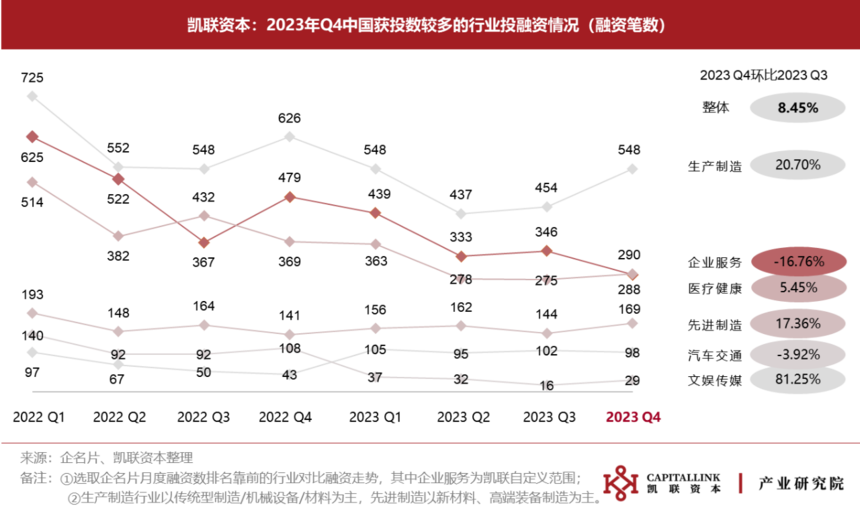

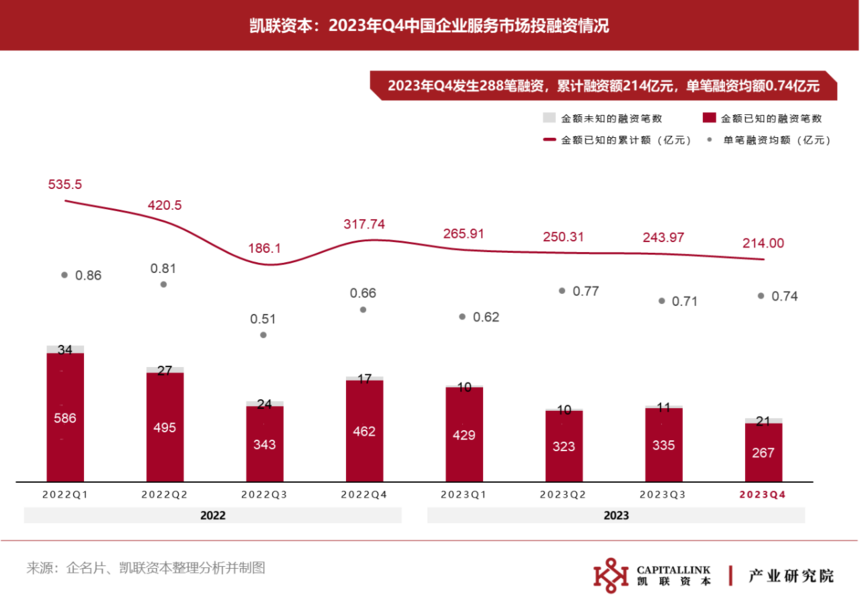

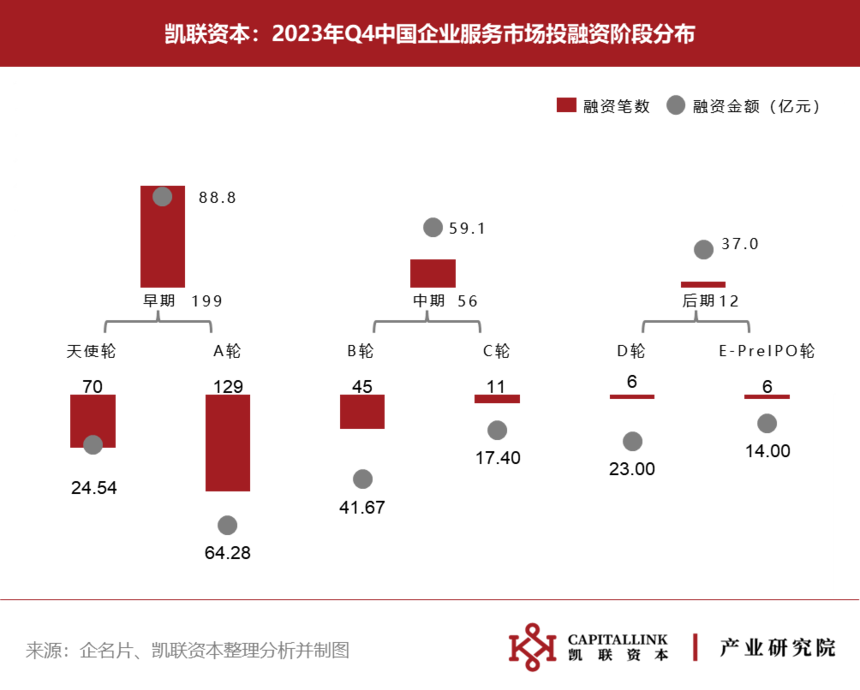

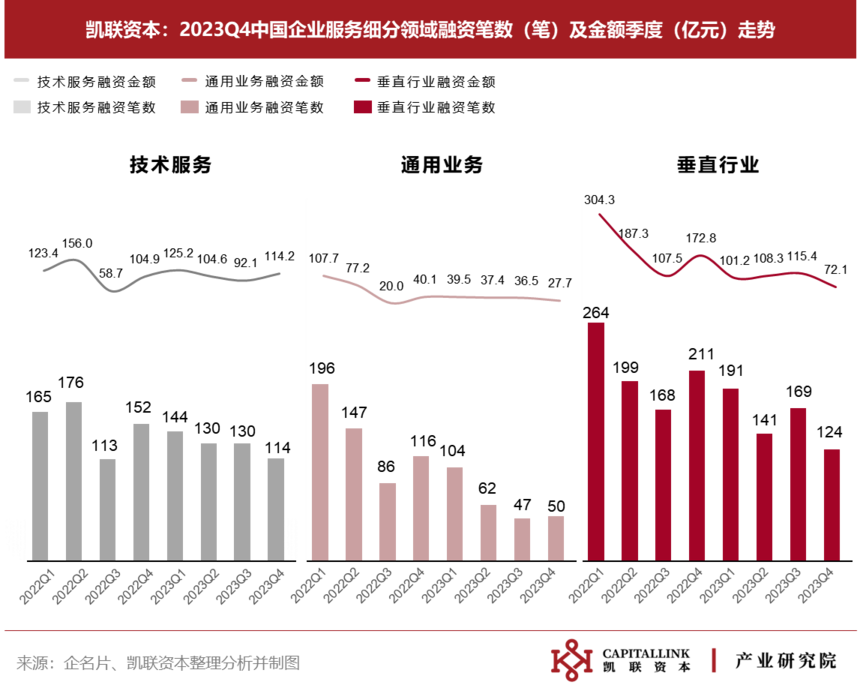

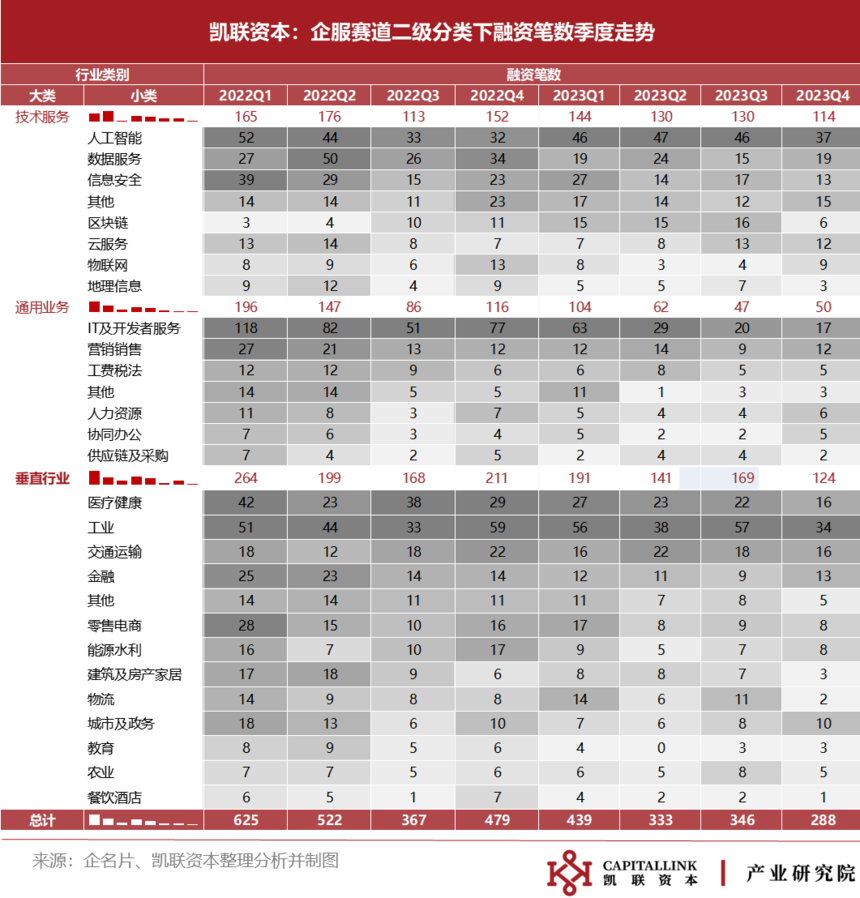

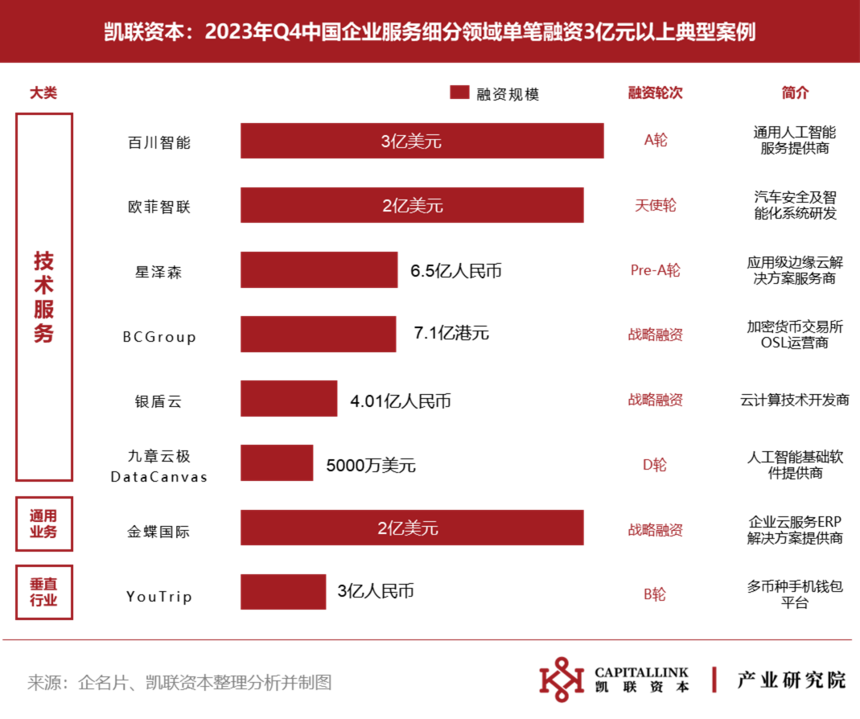

目录 1.1 Q4全市场发生多起超百亿融资事件 1.2 企服赛道融资笔数和金额双双下滑,但单笔投资额小幅回升 2.1 企服赛道一级分类:行业整体融资热度下降 2.2 企服赛道二级分类:趋势分析及典型案例 技术服务:人工智能赛道仍是投资重点,但融资热度趋缓 通用业务:融资退潮,融资金额环比下降 垂直行业:医疗企业服务遇冷,工业企服仍是资本关注焦点 典型案例:2023年Q4中国企业服务细分领域单笔融资3亿元以上典型案例 在数字经济时代背景下,中国企业服务市场经过20余年的发展积淀,当前正处于加速发展期。历经疫情低谷后,企业服务行业发展进入新的拐点,行业玩家及投资者们正蓄势待发,期待创造新一轮丰绩。长期以来,企服市场一直是一二级市场的关注焦点,通过分析投融资信息可以快速了解市场现状与最新动态。 本篇内容,凯联资本产业研究院基于2023年Q4企名片数据,按照自定义范畴和关注重点进行数据处理后(处理方式同《凯联产业研究院丨2021企业服务投融资分析年度报告》第一章),对企业服务市场投融资情况进行研究分析。后续将持续推出季度企业服务市场投融资跟踪报告。 1.1 Q4全市场发生多起超百亿融资事件 全市场融资情况:根据企名片原数据显示,23年Q4全市场共发生1951起融资事件,融资笔数较上季度出现小幅回升,环比增加8.45%,根据企名片参考转化金额统计,Q4总计可统计口径融资金额达2387.17亿元,环比增长65.51%,多起超百亿融资事件(长鑫新桥、蔚来汽车、零跑汽车)显著拉动了本季度融资体量。 主要行业融资情况:根据企名片数据及凯联资本产业研究院定义与加工数据,选取其中获投笔数较多的六大行业来看,生产制造领域投融资笔数明显增长,较上季度新增94起;文娱传媒领域投融热度从底部渐显回暖;医疗健康和先进制造领域融资笔数呈环比上涨趋势。相反,汽车交通领域略微回落,下降3.92%;企业服务领域投资热度进一步下行,融资笔数环比下降16.76%。 1.2 企服赛道融资笔数和金额双双下滑,但单笔投资额小幅回升 企服领域投融资情况:聚焦于企业服务赛道,经凯联资本产业研究院定义与加工数据显示,2023年Q4企业服务领域共发生288笔融资,总计已知投融资金额214.00亿元,单笔融资均额0.74亿元。本季度融资笔数和融资金额双双下滑,但单笔投资金额出现小幅回升。 融资阶段及轮次:2023年Q4企业服务融资事件中,早期项目共计发生199笔融资笔数,季度环比微降11.16%,融资金额显著增长至88.8亿元,环比上涨43.25%。随着大模型及生成式人工智能赛道成为投资焦点、因其赛道投资门槛较高,且多数企业仍处于积极探索自身商业模式的早期阶段,使得企业服务领域早期项目融资金额急剧上涨。 相比之下,中期项目融资数量和金额双双下滑,共计发生56笔融资,对应59.1亿元。其中C轮融资遇冷明显,融资笔数环比急降68.57%,融资金额环比下降73.8%。后期项目融资数量及融资体量略微波动,本期D轮项目减少,E-preIPO项目增多。 根据融资阶段数据分析,市场资金加速向两端分化,一方面资本市场推进“投早、投小、投科技”的行业共识进一步深化,另一方面资金愈加追求更为稳健的投资策略,在此背景下,中期项目融资难度急剧攀升。 2.1 企服赛道一级分类:行业整体融资热度下降 细分领域融资笔数与金额:2023年Q4技术服务领域融资活动总计114起,较上季度有所减少,但融资金额达114.2亿元,环比增长24.05%。通用业务领域融资数量略微回升,但融资金额进一步下滑,共发生50起融资事件,总金额27.7亿元。垂直行业领域融资热度呈现回落趋势,融资事件总计124起,环比下降26.63%,融资金额环比下降37.49%。 2.2 企服赛道二级分类:趋势分析及典型案例 技术服务:人工智能赛道仍是投资重点,但融资热度趋缓 本季度人工智能领域融资热度相对回落,共计发生37笔融资对应32.10亿元融资金额,虽融资笔数相较于上季度环比下降23.91%,但是单笔融资金额相较于上季度增长38.06%。生成式人工智能技术已成为行业发展共识,大模型及生成式AI应用领域成为企业服务赛道的投资焦点。本季度大模型企业“百川智能”、“西湖心辰”获A轮融资,“零一万物”获天使轮融资 。与此同时,应用侧创新企业接连涌现,AIGC视频生成模型公司“CreativeFitting井英科技”获百万美元PreA轮融资、AIGC社区服务商“智惠家”获天使轮融资,“AutoAgents.ai”获千万元天使轮融资。 数据服务领域融资笔数小幅回弹,本季度共发生19笔融资对应9.52亿元。其中领先的大数据基础软件供应商“科杰科技”获C轮融资,其他典型企业包括:大数据服务运营商“浪潮卓数”、超融合数据库提供商“四维纵横”分别获亿元级的A轮、B轮融资。 物联网、地理信息、区块链和信息安全融资笔数环比下降,典型案例如:汽车安全及智能化系统研发企业“欧菲智联”获2亿美元(约14.2亿人民币)的天使轮融资、位置数据服务提供商“未来导航”获E轮融资、加密货币交易所OSL运营商“BC Grouop”获得7.1亿港元(约6.45亿人民币)战略融资、新一代网络安全产品与服务提供商“金睛云华”获得B轮近亿元融资。 云服务领域融资笔数略微波动,典型案例包括:应用级边缘云解决方案服务商“星泽森”获得6.5亿元Pre-A 轮融资、云计算技术开发商“银盾云”获得4.01亿元战略融资。 其他技术服务领域融资笔数环比上升,其中虚拟现实技术开发服务商“领为军融”获得1亿元战略融资、虚拟现实技术和元宇宙技术开发商“东超科技”获近亿元B轮融资。 通用业务:融资退潮,融资金额环比下降 IT及开发者服务、供应链及采购领域融资笔数持续下降,IT及开发者服务领域典型案例如:企业级数智运营科技公司“鼎茂科技”获得亿级人民币B轮融资。供应链及采购领域典型案例如:供应链管理服务商“鑫选供应链”获4500万元天使轮融资。 工费税法和其他通用业务领域融资笔数与上季度持平,工费税法领域典型案例如企业云服务ERP解决方案提供商“金蝶国际”获2亿美元(近14.2亿人民币)战略融资。其他通用业务领域典型案例如:RPA企业“实在智能”获近2亿元C轮融资。 营销销售、人力资源和协同办公领域融资笔数有所上涨,营销销售领域典型案例为:私域营销平台“加立得”获6000万元天使轮融资。人力资源领域典型案例如:数字福利综合性解决方案提供商“豆讯科技”获1.5亿元A轮融资。协同办公领域典型案例如:设计协作工具“Pixso”获5800万元战略融资。 垂直行业:医疗企业服务遇冷,工业企服仍是资本关注焦点 工业领域融资笔数大幅回落,Q4 总共发生34笔融资对应22.6亿元融资额。其中半导体EDA软件成为该赛道融资热点。典型案例包括:EDA解决方案供应商“派兹互联”、”巨霖微电子“、“芯无双“获Pre-A轮融资,“全芯智造”、“联方电子”获B轮融资。 随着各地政府接连开展医疗反腐行动,行业政策仍存较大不确定性,医疗健康领域投融资遇冷,Q4总共发生16笔融资对应融资规模10.47亿元。其中典型的融资案例有:医疗健康数据服务企业“易迪希”、移动互联网医疗综合服务提供商“芸泰网络”分别获得C轮、C+轮融资。第三方医药健险生态运营商“沄钥科技”获得1.25亿元战略融资。 金融、城市及政务领域融资数量环比小幅上涨,其中金融领域共发生融资事件13起对应9.53亿元,该行业典型案例包括:多币种手机钱包平台“YouTrip”获5000万美元(约3.55亿人民币)B轮融资、保险大数据风控服务商“栈略数据”获得近2亿元C+轮融资。城市及政务领域典型融资案例有:数字城市物联生态平台“海纳云”、政府采购交易综合性云服务平台“政采云”、数字孪生PaaS平台公司“飞渡科技”获B轮融资。 交通运输、其他、建筑及房产家居、农业领域融资数量同上季度相比小幅下降。交通运输领域典型案例有:自动驾驶感知技术研发商"MINIEYE"完成数亿元E轮融资、车联网OTA解决方案提供商“艾拉比”完成近亿元B+++轮融资。其他垂直行业领域典型融资案例如:空间气象数据生产及应用服务商“云遥宇航”完成近亿元A轮融资。建筑及房产家居领域典型融资案例如:连锁商业数字营建全栈式协同平台“唐吉诃德”完成1亿元B轮融资。农业领域典型融资案例如:数字农业解决方案提供商“左岸芯慧”、现代农业互联网综合服务提供商“禾大科技”分别完成C轮和B+轮融资。物流领域融资数量急剧减少,从Q3的11起融资事件降至2起,典型案例为:智慧供应链协作软件开发商“汇链科技”获1000万元Pre-A轮融资。 零售电商、能源水利、教育、餐饮酒店领域融资数量较上季度出现小幅波动,其中零售电商领域典型融资案例有:全链路电商内容AI生成引擎"极睿科技"获数千万美元B轮融资、消费者数字化运营科技公司“杭州数云”获近亿元D轮融资。其余领域案例:新能源、新消防、新基建产品及解决方案提供商“天卓网络”获数千万元C+轮融资、教育出版产业互联网服务平台“云梯科技”获近亿元B+轮融资、唯一一家餐饮酒店领域融资:餐饮供应链信息聚合平台“有哥供应链”获得天使轮融资。 典型案例:2023年Q4中国企业服务细分领域单笔融资3亿元以上典型案例 以下为本季度单笔融资3亿元以上典型案例,人工智能企服赛道仍是投资热点,其中通用人工智能服务提供商“百川智能”荣登单笔融资额榜首。投资方包括:阿里巴巴、腾讯投资、小米集团、联想之星、基石资本等多家顶级投资机构。与此同时,人工智能基础软件提供商“九章云极DataCanvas”获3亿元D轮融资。 除此之外,多家云服务企业获大额融资,应用级边缘云解决方案服务商“星泽森”斩获Pre-A轮6.5亿人民币融资、云计算技术开发商“银盾云”获4.01亿人民币战略融资。 |