|

自主崛起,出口亮眼 | 2023新能源车年度回顾报告时间:2024-01-31

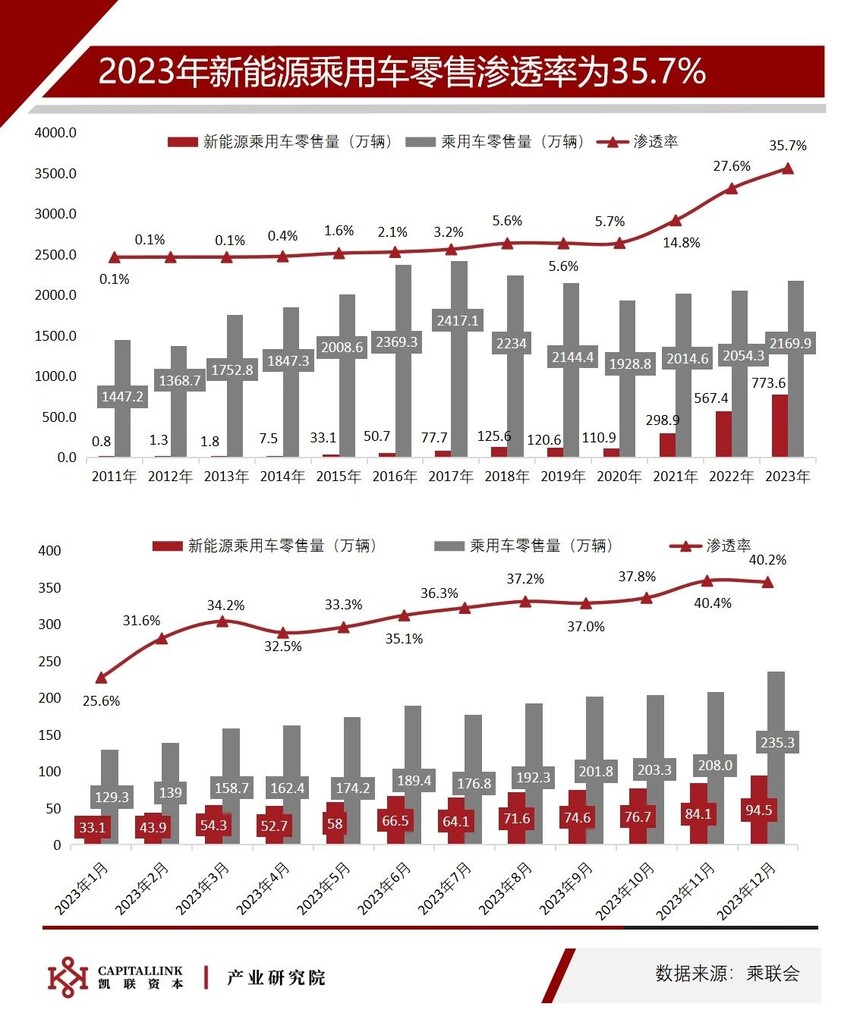

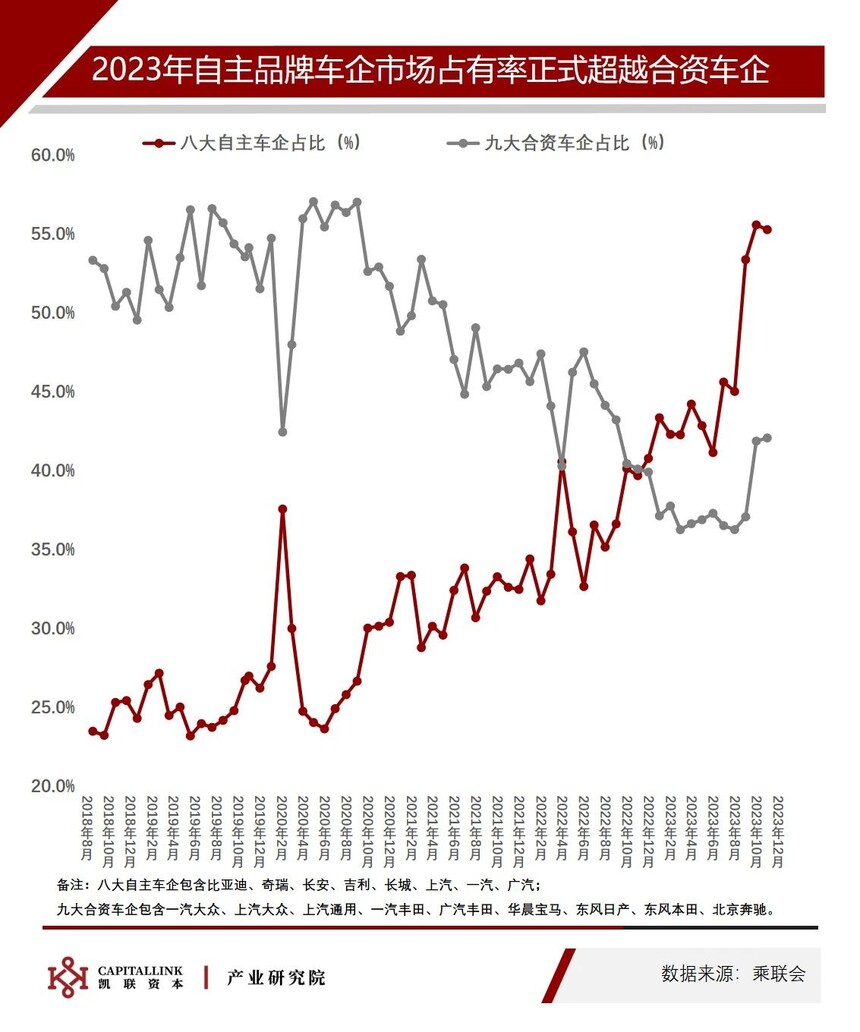

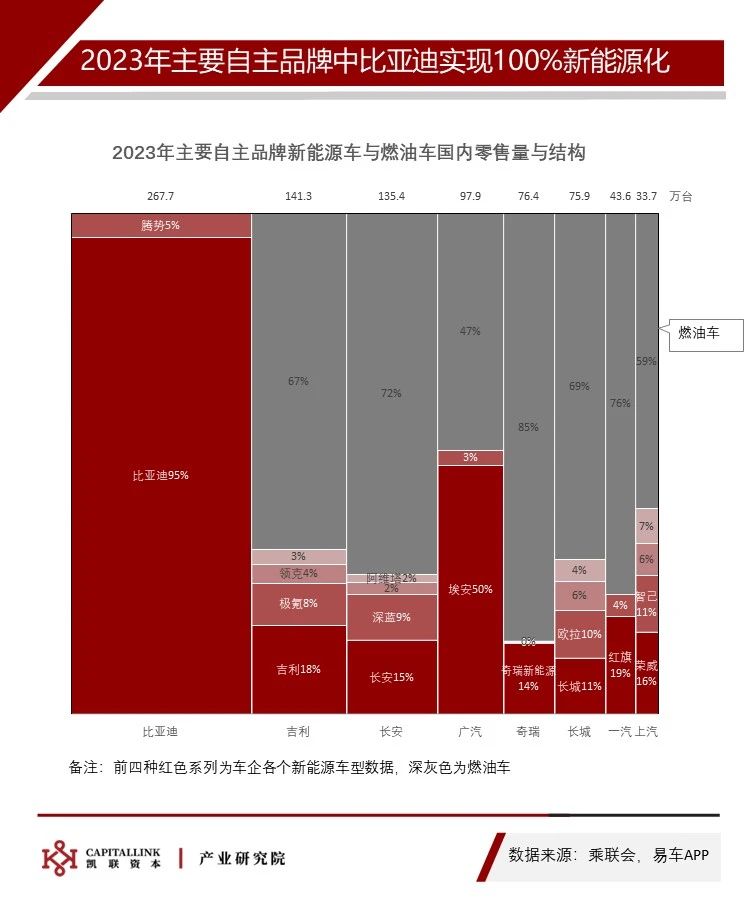

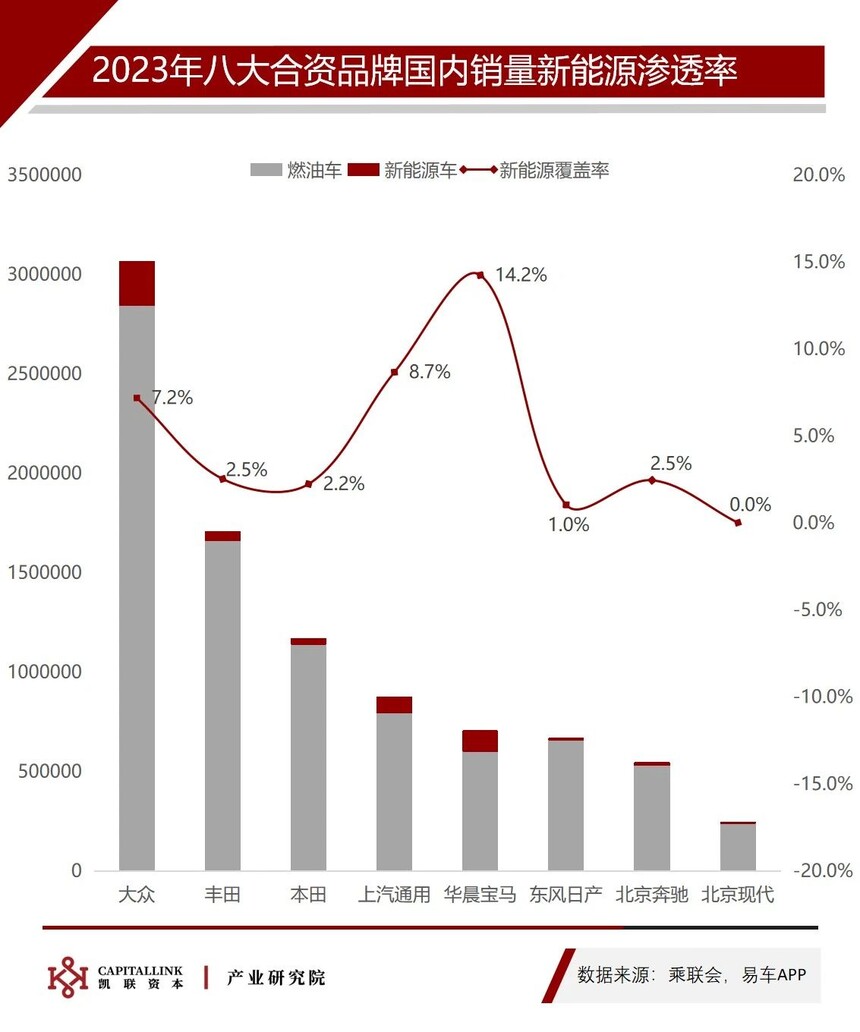

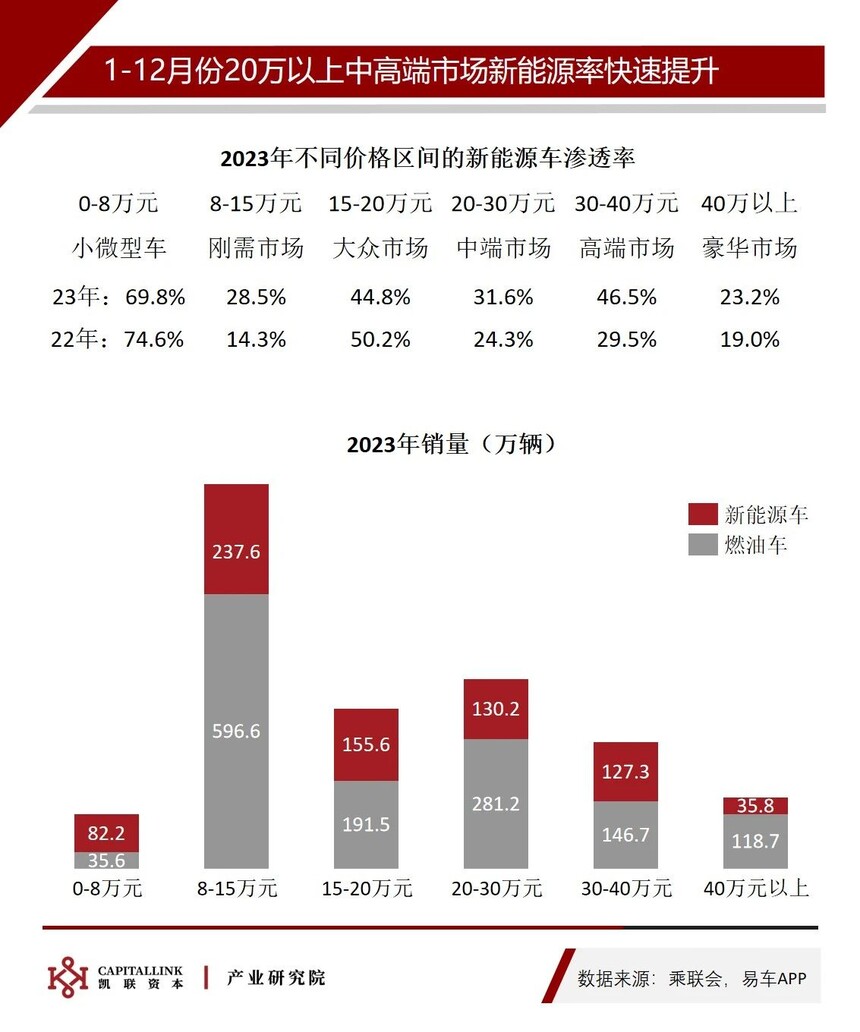

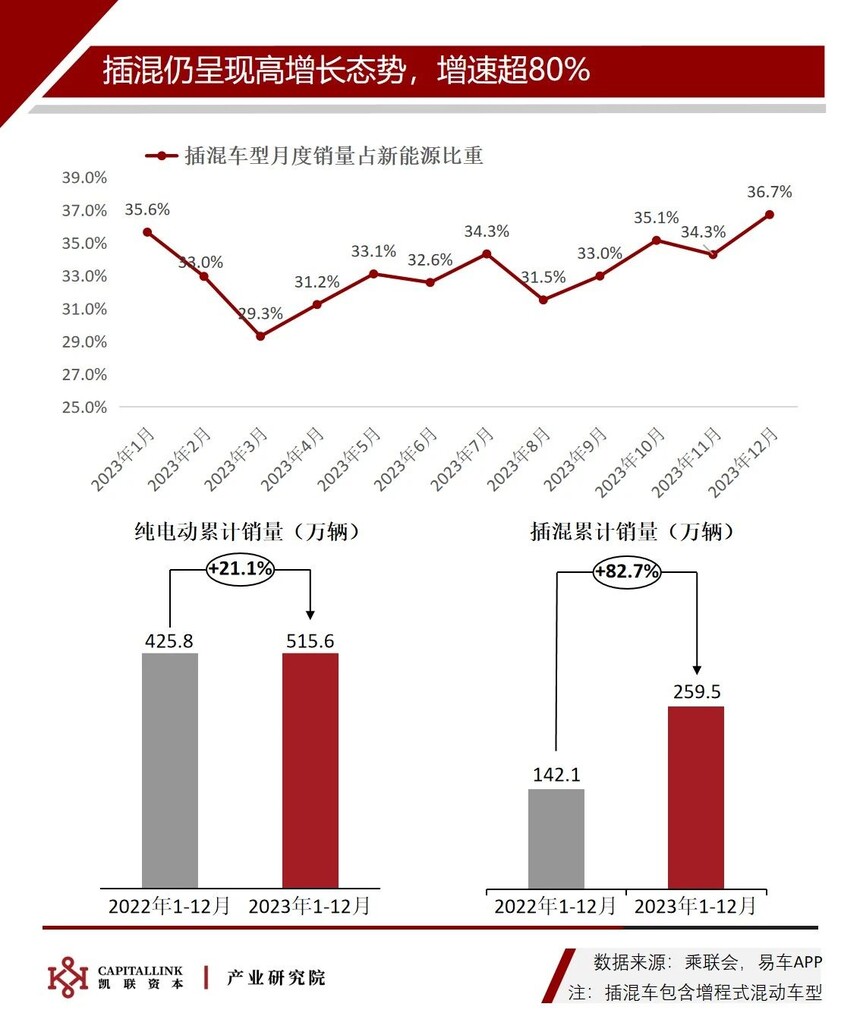

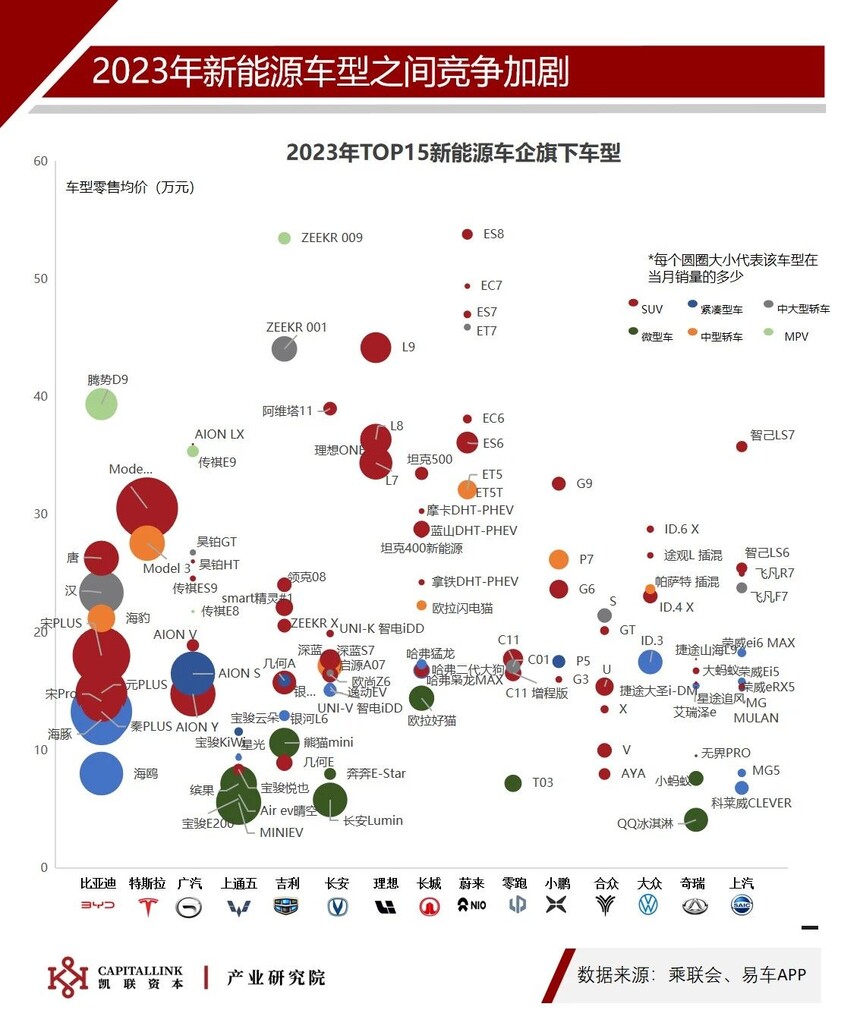

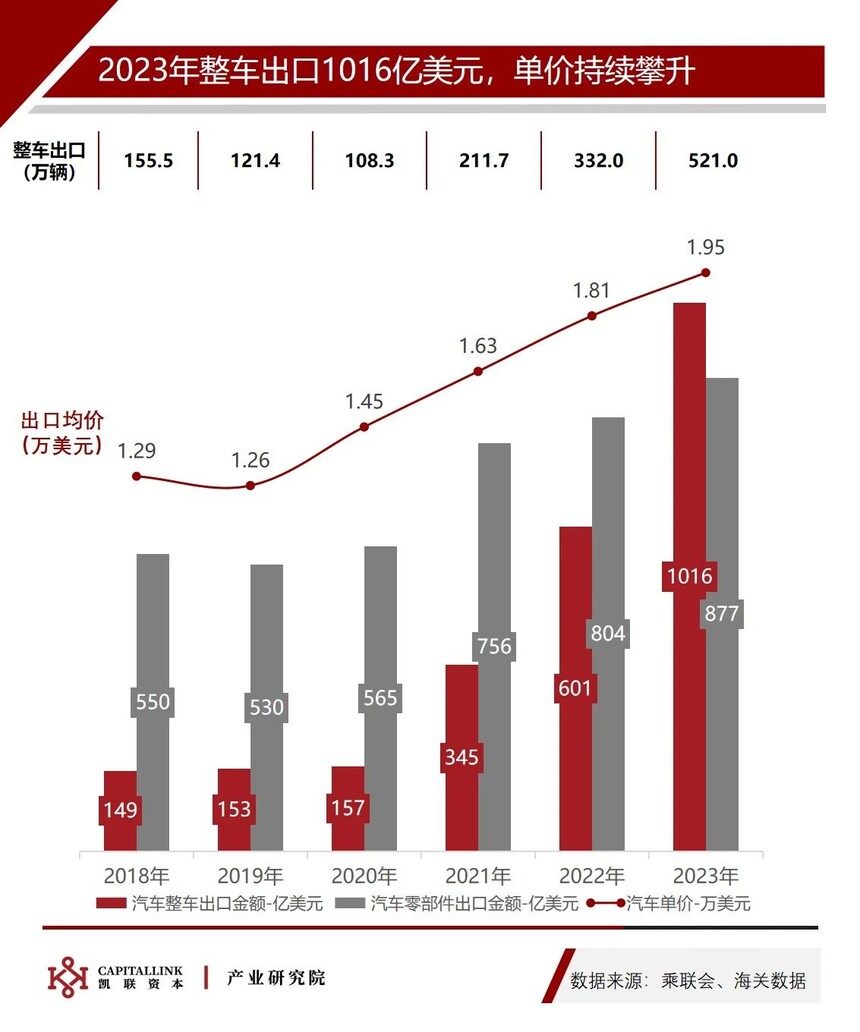

目录 1、乘用车1-12月份销量持续走强,零售渗透率突破35% 2、2023年中国自主品牌市占率超越合资品牌 3、新能源汽车在中高端市场快速渗透 4、插混车型销量增速远高于纯电车型 5、乘用车批发及零售TOP10厂商中自主车企表现优秀 6、新能源TOP15厂商呈现“一超多强”的格局 7、新能源车型之间竞争加剧 8、车型零售销量榜单 9、 乘用车出口量达历史新高 10、整车出口单价持续攀升 11、新能源汽车出口贡献大 12、乘用车出口自主品牌表现优秀 一、国内零售市场走势 1、乘用车1-12月份销量持续走强 零售渗透率突破35% 2023年全年乘用车市场零售达到2,169.9万辆,同比增长5.6%。其中,12月乘用车市场零售达到235.3万辆,同比增长8.5%,环比增长13.1%,车企年末销量冲刺带来了12月车市的火爆,同时也给23年画上较完美的句号。 自今年年中以来,随着政策端和企业端对汽车消费的持续刺激,以及消费者信心的逐步恢复, 新能源车的单月销量出现逐月恢复的趋势。12月新能源乘用车零售量创造94.5万辆的单月记录,同比增长47.3%,环比增长12.1%。今年以来新能源乘用车累计零售773.6万辆,同比增长36.2%。10年时间,中国的新能源汽车市场发生了天翻地覆的变化。 年末车企冲量叠加新一轮新车周期,新能源汽车渗透率加速提升。12月新能源车国内零售渗透率40.2%,较去年同期29.6%的渗透率提升10.6个百分点;全年渗透率35.7%,提升8.1个百分点。  年底燃油车国六A车型清库及促销动作明显,12月燃油车零售量全年最高,为140.8万辆。但总体来看,23年燃油车销量同比增速为负,在新能源汽车的浪潮下,燃油车市场份额持续下滑,豪华与合资燃油车市场面临严峻挑战。  2、2023年中国自主品牌市占率超越合资品牌 2023年,中国自主品牌乘用车市占率52.9%,相比于2008年提高24个百分点,首次全年度超越合资品牌汽车。在新能源汽车时代,我国自主品牌正在实现“弯道超车” 。  从2023年排名靠前的八大自主品牌新能源率指标来看,除比亚迪100%实现新能源化外,广汽和上汽的新能源战略推进较为顺利,已经将集团整体的新能源化水平提高到了全国平均水平以上。而吉利、长安和长城也通过自身的战略转型,将品牌新能源渗透率提升至30%的水平。低于30%的一汽和奇瑞,2024年在新能源领域还有很大的努力要做。  从2023年八大合资品牌新能源率指标来看,整体的新能源化水平并不高,显著低于自主品牌的新能源化水平。部分合资品牌已经开始做出大规模的战略转型动作,以避免在汽车电动化与智能化变革中“掉队”。  3、新能源汽车在中高端市场快速渗透 2023年,20万以上中高端市场新能源渗透率攀升速度最快。 全年来看,0-8万微型电动车市场渗透率小幅下降;8-15万刚需消费市场的渗透率在面临低端燃油车降价的强烈阻击下仍呈现增长态势;15-20万城市大众消费市场被新能源车企充分挖掘,提升空间有限。 目前看来,20-30万的中端市场是自主新能源车企建立品牌、打磨产品以及收获客户的关键价格带,该价格带全年有130.2万辆的零售量;30-40万的高端市场表现亮眼,较22年,渗透率提高17个百分点。  4、插混车型销量增速远高于纯电车型 1-12月纯电乘用车累计零售515.6万辆,插混乘用车累计零售259.5万辆,12月插混车型比重提升至36.7%,每卖出3辆新能源车,就有1辆是插混车型。1-12月插电混动销量同比增速82.7%,远高于纯电销量增速的21.1%。而如果将MINIEV、海豚、海鸥、缤果等微型纯电车型去除后,插电混动车型的占比将更高。  二、国内零售榜单排名 5、乘用车批发及零售TOP10厂商中自主车企表现优秀 1-12月批发榜单中自主车企均取得了正增长,与合资车企上汽大众、上汽通用和广汽丰田的同比负增长形成鲜明对比,比亚迪、奇瑞、吉利、长安和长城这五家自主车企均取得15%以上的同比增速。 批发口径相较于零售口径,多了出口和渠道的库存部分。从宽口径来看,合资车企被自主车企冲击得更明显,前10名中仅剩余南北大众、上汽通用、上汽乘用车和广汽丰田5家合资品牌,主流合资品牌遭遇“滑铁卢”。 比亚迪1-12月批发销量超300万辆,同比增长61.8%,一骑绝尘,创造了自主品牌车企的历史。23年奇瑞在海外迎来了爆发式增长,批发口径取得55%的同比增速,位居榜单第三名。  23年零售TOP10榜单上自主品牌比亚迪、吉利和奇瑞均取得了10%以上的同比增速,榜单中自主品牌已经占有5席,同比均保持正增长,而合资品牌的生存空间被持续挤压,上汽大众、广汽丰田和上汽通用同比增速为负。  6、新能源TOP15厂商呈现“一超多强”的格局 1-12月新能源车企销售数据中,仍呈现“一超多强”的格局,比亚迪年销量几乎是2-6名新能源车企销量的总和。但比亚迪在高基数下同环比增速已经放缓,而以埃安、吉利、长安、理想、长城为代表的追赶势力正在高速发展,理想的表现尤其亮眼,在平均月销3万的基础上同比增速高达182.5%。在市场容量逐渐有限的背景下,比亚迪和特斯拉的持续增长空间也将被挤压。 理想汽车的“飞升”,已经与造车新势力拉开差距,超越了第二名蔚来汽车两倍多。蔚来在2023年交付新车16万辆,同比增长30.7%。紧随其后的零跑、小鹏汽车也位于造车新势力的第一梯队,但23年的增速普遍不容乐观。  7、新能源车型之间竞争加剧 当前市场上新能源车型品类丰富,全面覆盖轿车/SUV/MPV,纯电/插混/增程,小微/刚需/大众/中高端/豪华市场。比亚迪一骑绝尘,旗下多款产品成为爆款。特斯拉凭借Model Y和Model 3两款车型霸榜。  8、车型零售销量榜单 23年零售数据显示,共5款新能源SUV车型进入到SUV TOP10榜单。Model Y、宋PLUS新能源和元PLUS三款新能源汽车包揽前三。 比亚迪旗下的宋PLUS作为第一代爆款车型,目前已经过了车型生命周期的顶峰,同比增速下降。所幸元PLUS、宋Pro 新能源的销量一直较为坚挺。

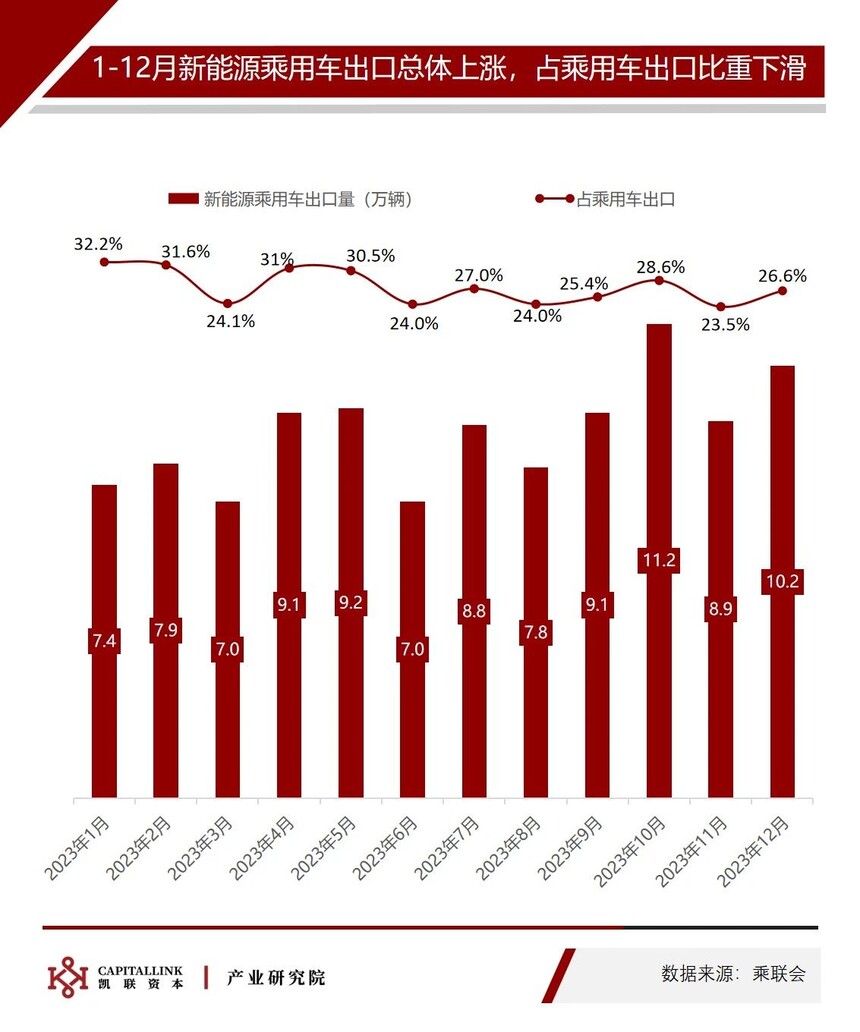

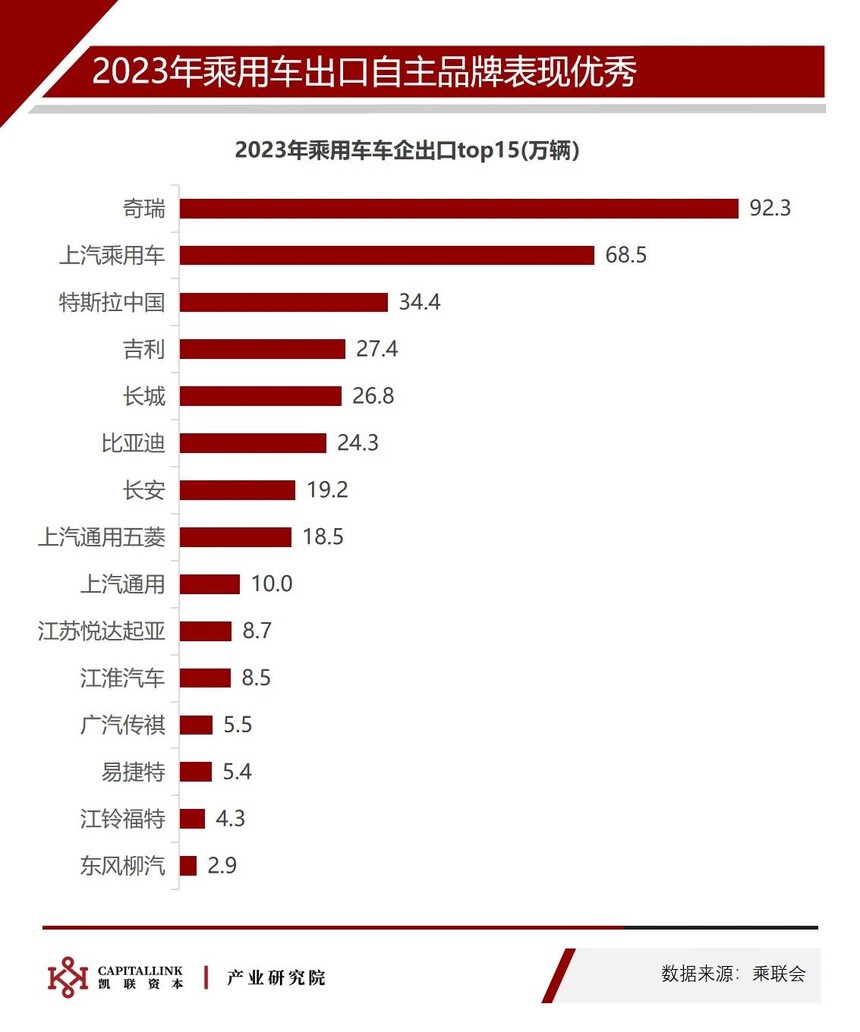

23年有6款新能源轿车进入到轿车TOP10榜单,秦PLUS新能源占据榜首,轩逸、朗逸、速腾作为经济型燃油车中的爆款紧随其后,新能源车型海豚、海鸥排名第5、第6,AION S表现同样亮眼,同比增速几乎高达90%。 五菱宏光MiniEV排名第7,但同比增速为-41.2%,2022年A00级微型纯电车型的市场几乎已经被渗透完全,因此今年的表现并不好。 比亚迪旗下的汉出现了类似于宋PLUS的问题,在过了车型生命周期的巅峰后,同时面对竞争对手的有力竞品车型,加速了销量的下滑,23年的同比增速为-16.4%。  MPV市场中仅腾势D9一款车型进入到TOP10中,23年销量同比增长11倍。国产品牌在新能源MPV赛道上的发力较晚,而MPV作为国内市场年销过百万辆的品类,其高端化、新能源化一定会在未来引起自主车企的激战。 目前能看到在新能源MPV上成功的仅腾势D9一款,其自去年10月正式开售以来,1年多时间就冲到了市场第一,市占率12.5%的位置。  三、汽车出口走势 9、乘用车出口量达历史新高 23年乘用车出口(含整车与CKD)383万辆,同比增长62%,达历史新高,占国内零售额比重上升。伴随自主品牌海外影响力的进一步扩大, 预计新能源出口将继续为乘用车贡献主要增量。  10、乘用车出口单价持续攀升 23年中国汽车出口成为世界第一,整车出口达1016亿美元,超过汽车零部件出口金额。汽车出口单价持续攀升,自主品牌的自强和创新带领中国汽车逐步走向高端化。  11、新能源汽车出口贡献大 1-12月新能源乘用车出口103.6万辆,占乘用车出口比重27%。中国新能源车在前三季度的出口很强,四季度出口稍有放缓,主要受欧洲反补贴的干扰。2023年中国新能源汽车出口的纯电动车型占90%,插混10%,纯电动发展线路的世界接受度更高。  12、乘用车出口自主品牌表现优秀 23年乘用车车企出口top15中,奇瑞排名榜首,出口92.3万辆,连续21年蝉联中国品牌乘用车出口第一。紧随其后的上汽乘用车、特斯拉中国、吉利、长城位列榜单前5名。  凯联产业研究院持续关注新能源汽车及其相关产业链的发展,扩展、更新、迭代分析角度与范围,将持续以月度周期输出新能源汽车、动力电池、汽车智能化关键零部件的月度跟踪报告,欢迎和期待与产业界、研究界、投资界的同仁探讨。 凯联资本长期关注于中国汽车工业崛起,以及汽车电动化、智能化进程,已投项目有汽车产业链中阿尔特、经纬恒润、泽景电子、中车新能源、中交兴路等优秀公司。 欢迎联系凯联产业研究院,邮箱:report@capitallink.cn |