|

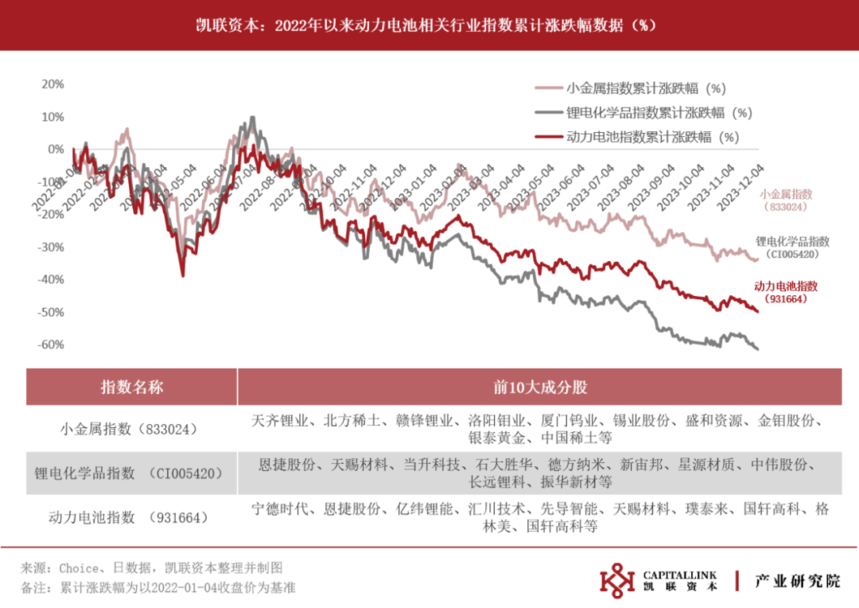

锂价持续下跌,行业高度承压|凯联资本1-10月动力电池观察时间:2023-12-08

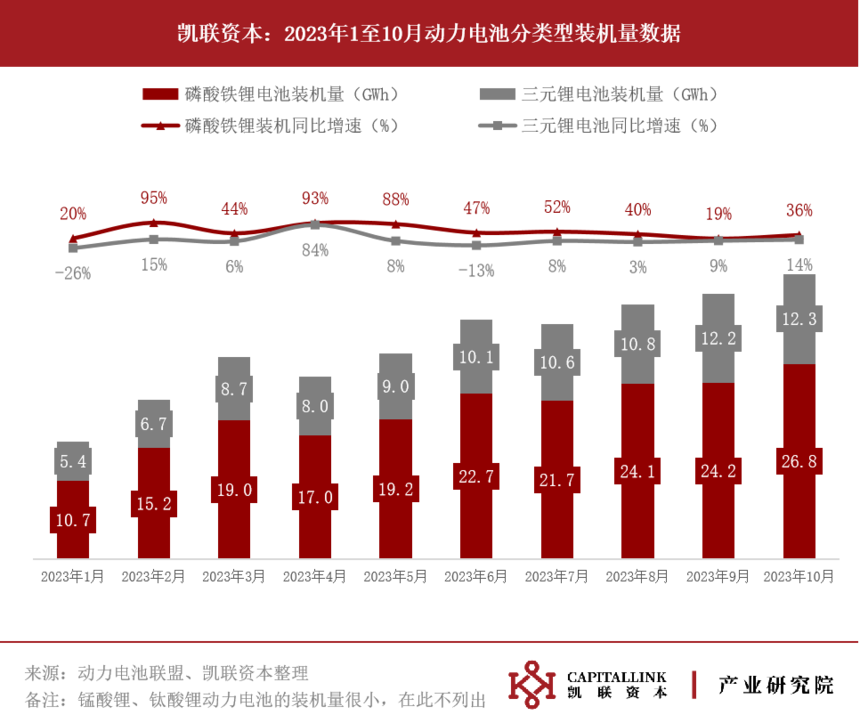

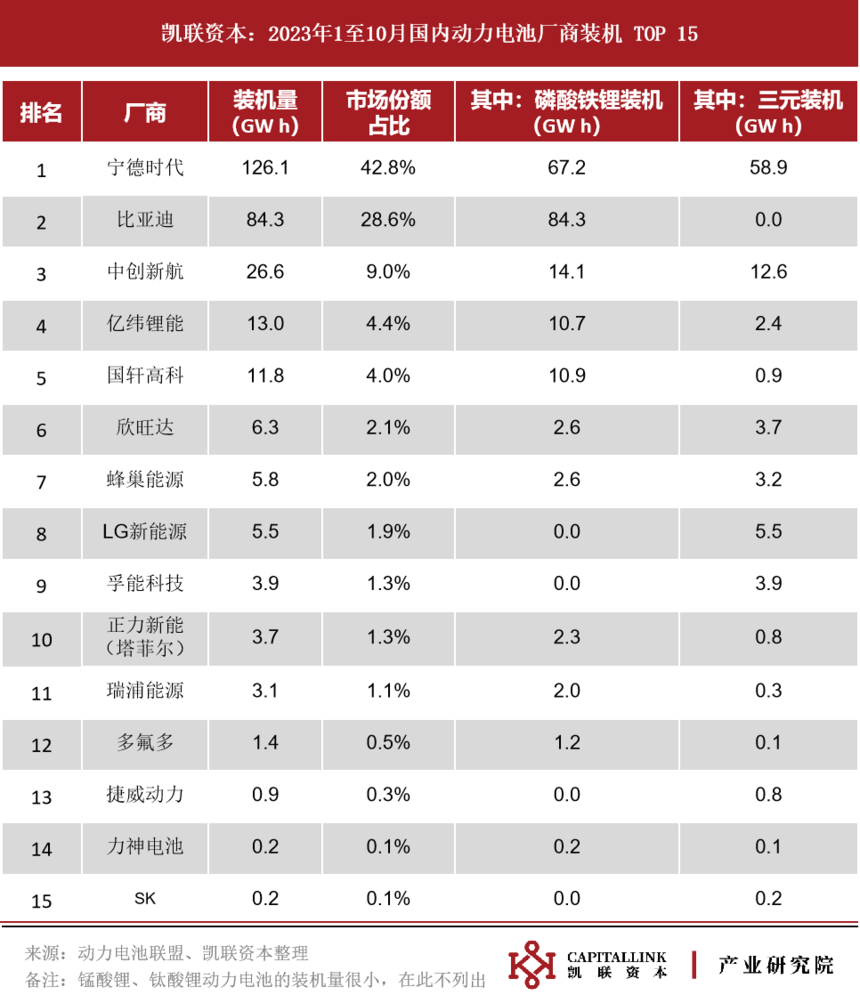

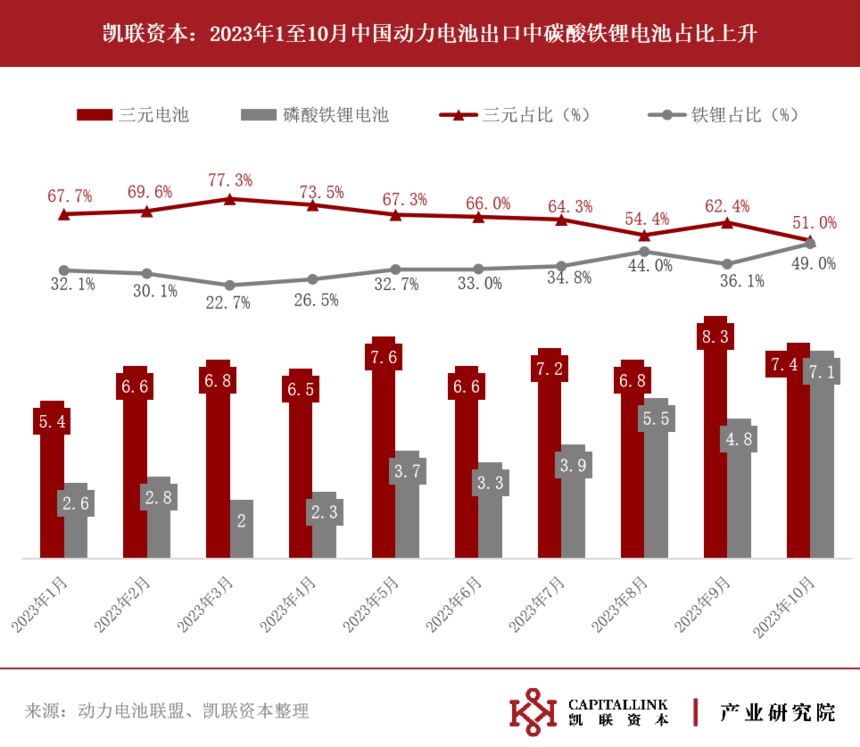

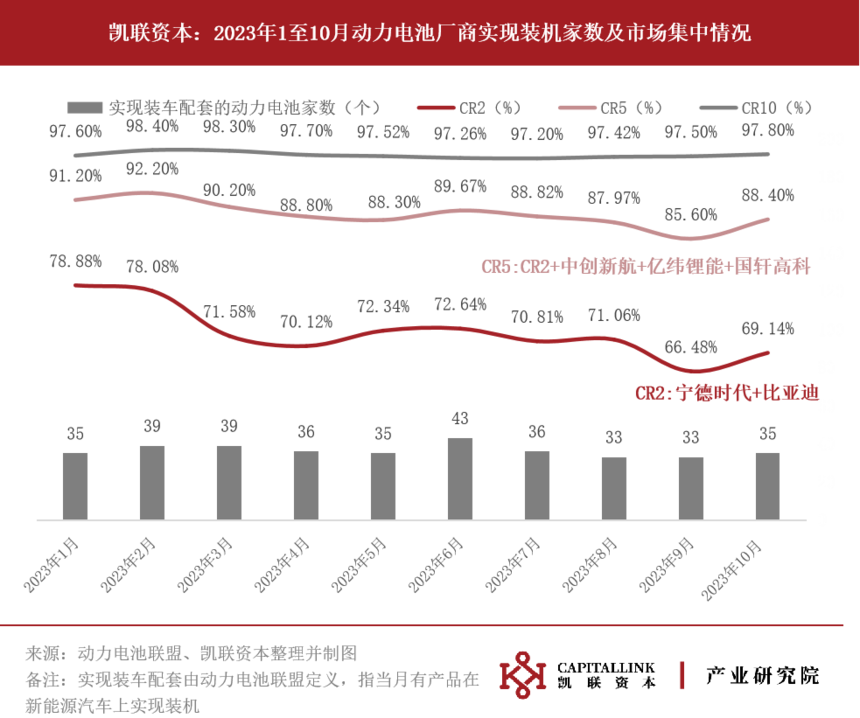

2023年1-10月,动力+储能电池总产量为611GWh,同比增长41.8%;10月,动力+储能电池合计产量为77.3GWh,环比略有下降,降幅为0.1%;增速在5月后开始放缓,至10月已下降至23.2%。 2023年1-10月,动力电池装机量为294.9GWh,同比增长31.5%,继续吸收新能源汽车渗透提升的红利;装机量和产量增长率逐渐趋向一致,上下游节奏开始同步。 从电池分类角度看,磷酸铁锂电池依然占据主流位置,保持对三元锂电池的优势。磷酸铁锂电池1-10月装机量达200.7GWh,同比增长47.6%,今年以来装机量总体呈现逐月上升趋势;三元锂电池1-10月装机量为93.9GWh,同比增长6.7%,较磷酸铁锂电池增长明显缓慢。 二、动力电池厂商市场竞争情况 1-10月,宁德时代继续占据头把交椅,装机量达126.1GWh,市场份额达42.8%,但较去年48.20%的份额已有所下滑;比亚迪装机量达84.3GWh,市场份额提升至28.6%,得益于比亚迪汽车今年终端市场的优秀表现。 从正极材料选择上看,宁德时代、中创新航等在磷酸铁锂和三元锂上保持着齐头并进的技术路线;比亚迪则聚焦于磷酸铁锂,亿纬锂能、国轩高科等也将主要资源和精力投入到磷酸铁锂电池的研发生产中。 今年以来,三元型动力电池电池的月度出口数据增幅并不明显,一般维持在7-8GWh/月;而磷酸铁锂型动力电池的月度出口数据增幅明显,10月份出口量已经是1月的近3倍。这反映出海外终端车企从三元切换磷酸动力电池的意愿是在不断提升的。 10月35家动力电池企业实现装车配套,较去年同期减少5家,1-10月实现配套的电池厂商数量总体呈现下滑趋势,市场开始进入存量出清阶段。10月头部集中效应有所回升,但今年以来CR2占比总体下降,宁德时代+比亚迪的市场份额从年初的78.88%下滑至69.14%,龙头企业挑战增大;中创新航+国轩高科+亿纬锂能的市场份额从年初的12.32%提升至19.26%;5-10名厂商的市场份额从年初的6.40%提升至9.4%。 三、碳酸锂价格下跌仍未见底 今年以来,主要原材料碳酸锂价格开启陡峭下跌,半年时间完全抹掉了过去一年多的上行增量,5月已下探至15万元/吨区间,而后在经历了短暂反弹后又再次落回,目前已跌破12万元/吨。从目前各家厂商公布的产能建设计划来看,供需间的不平衡可能会在未来进一步放大,并对碳酸锂价格形成持续堆积的下跌压力。 四、2022年以来动力电池相关行业指数累计涨跌幅情况 2023年以来,小金属指数、动力电池指数、锂电化学指数持续下行,较2022年初已分别累计下跌超30%、40%、60%;动力电池行业正处于阵痛期,多数上市公司盈利大幅萎缩,短期内可能还将面临较大调整和挑战,压力仍会持续存在。 凯联产业研究院长期持续关注新能源汽车及其相关产业链的发展,扩展、更新、迭代分析角度与范围,将持续以月度周期输出新能源汽车、动力电池、汽车智能化关键零部件的月度跟踪报告,欢迎和期待与产业界、研究界、投资界的同仁探讨。 欢迎联系凯联产业研究院,邮箱:report@capitallink.cn |